dr-mart |Как я ограничиваю риски в своих сделках? - методика выставления стоп-лоссов

- 12 марта 2023, 17:11

- |

👉инвестиционные

👉спекулятивные

Для тех и других сделок методы ограничения рисков могут отличаться.

Для спекулятивных сделок всегда должен существовать порог ограничения убытков.

Важно понимать, что:

👉шорты

👉сделки с фьючерсами

👉сделки с плечом (маржинальные сделки)

— всегда являются спекулятивными и всегда должны сопровождаться жестким ограничителем потерь (стоп-лоссом).

«Стоп-лосс» не всегда означает автоматический приказ на закрытие сделки. Это то условие, после которого вы понимаете, что идея не сработала и ее надо закрывать. Минус любого стоп-лосса всегда в том, что вы закрываете сделку по худшим ценам, поэтому это эмоционально тяжелая операция и далеко не все способны строго выполнять стоп-лоссы.

По инвестиционным позициям риск-менеджмент может быть устроен по-разному. Например: вы можете найти хорошую фундаментальную идею, но дождаться входа в неё по теханализу (например, на пробое какого-нибудь канала или на растущем импульсе). В этом случае, вы можете выставить стоп-лосс за крайнюю точку импульса:

Это лишь пример! Чтобы выбрать идеальную точку постановки стоп-лосса, можно изучить историю данного конкретного инструмента, и определить, какие величины «стопа» лучше всего работали в прошлом.

( Читать дальше )

- комментировать

- ★31

- Комментарии ( 65 )

dr-mart |Баффет никогда не строил таблички в экселе, а вот Макс Орловский всегда делает эту работу сам

- 10 марта 2023, 16:47

- |

Чарли Мангер про Баффета — в точку о сути фундаментального анализа:

Уоррен часто говорит о дисконтировании денежных потоков (DCF), но я никогда не видел чтобы он построил хотя бы одну модельку в Экселе. Если какая-то идея не является настолько абсолютно очевидной, что требует надолго засесть за расчёты, он тупо переходит к следующей идее

Кстати Макс Орловский сам лично все отчеты компаний заносит в табличку, даже несмотря на то, что с ним работает куча аналитиков в Ренессансе, которые тоже делают эту работу. Я тут недавно с ним по телефону болтал, он как раз цифры по Русагро вбивал. Сказал ещё, что «Так лучше еще цифры запоминаются».

dr-mart |Проблема с инвестициями в данный момент

- 13 февраля 2023, 11:53

- |

К сожалению, в этом смысле инсайдеры, то есть те, кто работает внутри компании или в этом бизнесе, получают информацию намного раньше, чем ее получат обычные инвесторы, читающие официальные пресс-релизы или отчеты.

Блог компании Mozgovik |weekly #31: Фундаментальный анализ работает!

- 14 декабря 2022, 17:50

- |

Эта заметка будет состоять из двух частей.

Первая — о текущей ситуации через призму событий последней недели.

Вторая — о том, что наш фундаментальный анализ действительно помогает нам в работе на рынке.

Часть 1: Общее напряжение на рынке возрастет

По мере выхода новостей у нас растет тревожное чувство за российский фондовый рынок. И это выливается в плавное снижение индекса IMOEX.

Напомню наши стратегические тезисы этого года:

📉инвестиционная платформа российского рынка повреждена

📉высока вероятность черных лебедей

📉рост налоговой нагрузки на бизнес.

( Читать дальше )

dr-mart |Фундаментальный анализ не работает, а чтение отчетов - пустая трата времени!

- 26 августа 2022, 12:14

- |

Я не согласен. Изучение отчетов компаний — это конечно большой труд, очень время-затратный. Но кроме того, он еще и интересный. Это как детективное расследование — цель которого — найти спрятанное сокровище. Изучение отчетов компаний не поможет найти лучшую точку входа в акции, лучший момент, не избавит от системного рыночного риска (вроде 24.02), и в этом смысле, изучение бизнеса компаний действительно имеет свои ограничения. Фундаментал и отчеты никак не помогут вам в ваших спекуляциях...

Но если денег у вас много, и горизонт принятия решений — годы, вам не остается ничего другого, кроме как изучать бизнес компании.

( Читать дальше )

dr-mart |Как правильно анализировать и прогнозировать акции компаний?

- 10 апреля 2022, 11:17

- |

На видео — мое выступление на 26 конференции смартлаба, которое до этого момента было только в платном доступе… Новая 30 конференция смартлаба состоится 25 июня в СПб = http://conf.smart-lab.ru/

Блог компании Mozgovik |Почему акция может иметь потенциал 100%, но ее лучше не покупать?

- 09 апреля 2022, 10:43

- |

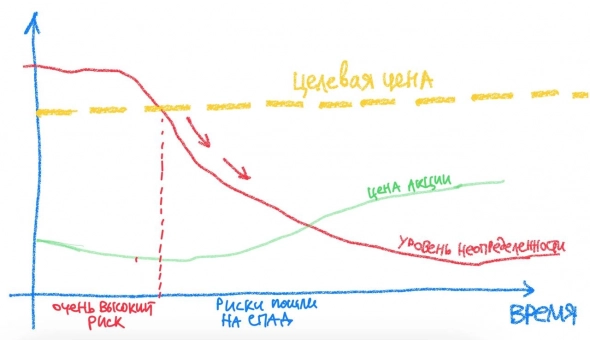

Как я уже писал ранее, проблема оценки в текущего момента в том, что из-за огромной неопределенности разброс (дисперсия) прогнозных параметров очень большой. Чтобы получить целевую цену, ты должен остановиться на какой-то достаточно консервативной оценке параметров, а дальше на основании их комбинации построить модель, которая даст целевую цену.

Далее, прикидываем, какой у акции потенциал. Например, если потенциал 200%, то риск инвестиций может вполне оправдан.

Если потенциал к теоретической цене всего 100%, но при этом ты сознаешь что неопределенность огромная (например компания с высокой вероятностью не будет зарабатывать деньги в блжайшие два года), а денег свободных в твоем портфеле не так много, то ты можешь принять решение отложить это инвест.решение, потому что впереди может быть более выгодная сделка.

Причем более выгодная сделка может быть даже если цена на акцию не снизится, а вырастет… Например… Если у тебя со временем уровень неопределенности условно падает на 50%, то и резко снижается разброс параметров. Прогноз +100% остается, при этом риск уже не такой большой. Даже если акция при этом будет стоить на 10% дороже, то лучше дождаться такого момента, когда акции дешевые, а уровень неопределенности снизился. Для этого естественно понадобится терпение.

Надеюсь, понятно объяснился?:)

Задавайте вопросы, если что-то непонятно.

dr-mart |Немного о прогнозах

- 30 марта 2022, 00:06

- |

Я вам так скажу: я занимаюсь смартлабом уже 11 лет и я не в состоянии предсказать, как изменятся его доходы в ближайший месяц!!!

Что уж говорить про другие бизнесы, которые мы пытаемся анализировать?

Что я делаю в кризис?

Я просто беру худший сценарий за базовый, представляю, что доходы упали до худшего уровня и дальше затягиваю пояса таким образом, чтобы пережить этот сценарий. А дальше — как пойдет, и я сам не знаю, что с нами будет в ближайшие 3-4 недели! А про более длительный срок — полгода и больше уже и говорить нечего.

dr-mart |Почему акции дешевые? Потому что деньги дорогие

- 09 февраля 2022, 11:44

- |

Акции стали выглядеть дешевле, если их сравнивать с тем периодом, когда ставка ЦБ была 4.25%.

Рублевая ставка уже от минимума выросла в 2 раза, а это значит, что справедливая стоимость рублевых акций сократилась почти в 2 раза по формуле DCF (на самом деле ставка дисконтирования выше ставки рефинансирования, и она поднялась меньше, чем в 2 раза, хотя с учетом роста геополитической премии может и в 2 раза тоже).

На конференции смартлаба в июне 2021 года я хорошо помню тезисы Ларисы Морозовой. Она говорила о том, что из-за массового притока инвесторов на рынок, акции стали заканчиваться и доходностей>10% не найти. Ну вот ставка у нас с той поры поднялась почти на 400бп, а вместе с этим выросли и дивдоходности.

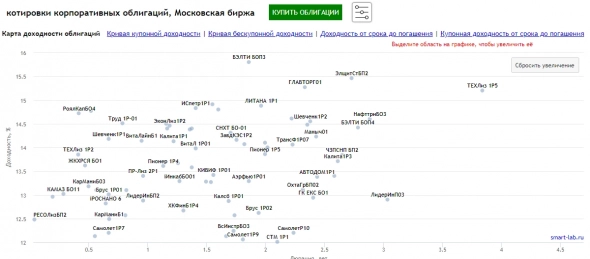

Но дивиденды 10% теперь не является чем-то впечатляющим. Посмотрите на доходности наиболее ликвидных облигаций 2 эшелона:

карта доходностей отсюда: https://smart-lab.ru/q/bonds/

Условно говоря, вы можете взять бонды ЛСР с доходностью 12% годовых или Легенду с доходностью 14,4%.

Я правда Легенду не анализировал, поэтому никак не могу советовать ее к покупке.

Но в целом, когда смотришь на эти бонды, приходит понимание новой нормальности по доходностям.

Я тут @Роман Ранний в приватной беседе спросил когда он собирается покупать новые акции в портфель, на что он резонно ответил — не раньше осени. Когда я спросил почему, он ответил — буду ждать когда ЦБ начнет снижать ставку.

С другой стороны, важно понимать, что во время высокой инфляции и ставок компании повышают цены и выручка их растет. Поэтому надо обязательно покупать акции компаний, которые обладают Pricing Power, как писал в своем блоге Гуру Хренов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс